Tổng quan và Triển vọng thị trường tàu hàng rời

Bản tin quý 4/2023 của BIMCO

- Những điểm nổi bật

Nhu cầu vận chuyển:

- Tăng trưởng GDP toàn cầu có thể đạt 2,9% trong năm 2024 và 3,2% năm 2025, dưới mức trung bình của giai đoạn 2010-2019 (3,7%)

- Nhu cầu vận chuyển quặng sắt được dự báo tăng trưởng 3,0% từ 2023 đến 2025 do sự gia tăng nhu cầu thép toàn cầu.

- Nhu cầu vận chuyển than trong năm 2025 được dự báo là giảm 4% so với năm 2023. Nhu cầu tư các nước phát triển có thể tiếp tục giảm. Năm 2024, nhu cầu thấp hơn từ các nền kinh tế phát triển và sản lượng khai thác nội địa (để phục vụ tiêu thụ trong nước) của Ấn Độ và Trung Quốc cao sẽ làm giảm nhu cầu nhập khẩu của các nước này.

- Năm 2024, nhu cầu vận chuyển ngũ cốc được dự báo sẽ tăng trưởng và sản lượng sẽ được phục hồi trong năm 2025. Trong giai đoạn 2023-2025, nhu cầu vận chuyển ngũ cốc có thể tăng 5,1%.

Cung tàu:

- Lượng tàu đặt đóng mới đang chiếm khoảng 8,1% số tàu hiện có. Phân khúc supramax tăng trưởng nhanh nhất trong khi số lượng tàu cỡ capesize được đặt đóng tiếp tục rất ít.

- Trong giai đoạn 2023-2024, dự kiến chỉ có khoảng 15,5 triệu DWT tàu được phá dỡ do tăng trưởng đội tàu ở mức thấp và thị trường ổn định.

- Các quy định về giảm phát khí thải có thể dẫn đến việc tốc độ bình quân của đội tàu giảm 1-2% từ năm 2023 đến 2025. Việc thị trường được cải thiện trong năm 2025 có thể giúp cho tốc độ tàu không bị giảm mạnh.

Cung/Cầu

- Cung tàu được dự báo tăng trưởng từ 1% đến 2% trong cả năm 2024 và 2025. Trong giai đoạn này tốc độ tăng trưởng đội tàu được dự báo là chậm lại.

- Dự báo nhu cầu vận chuyển sẽ tăng khoảng 1-2% trong năm 2024 và 1,5-2,5% năm 2025. Tình hình kinh tế được cải thiện được cho là sẽ giúp cho nhu cầu vận chuyển tăng trưởng hơn trong năm 2025.

- Dự báo cân bằng cung/cầu tương đối ổn định trong năm 2024 và cầu vận chuyển có thể sẽ tăng nhẹ năm 2025. Vì thế, dự kiến giá cước năm 2024 sẽ dao động quanh mức của năm 2023 và có thể sẽ được cải thiện trong năm 2025.

2. Tăng trưởng đội tàu chậm lại giúp duy trì sự ổn định của thị trường

Nhu cầu:

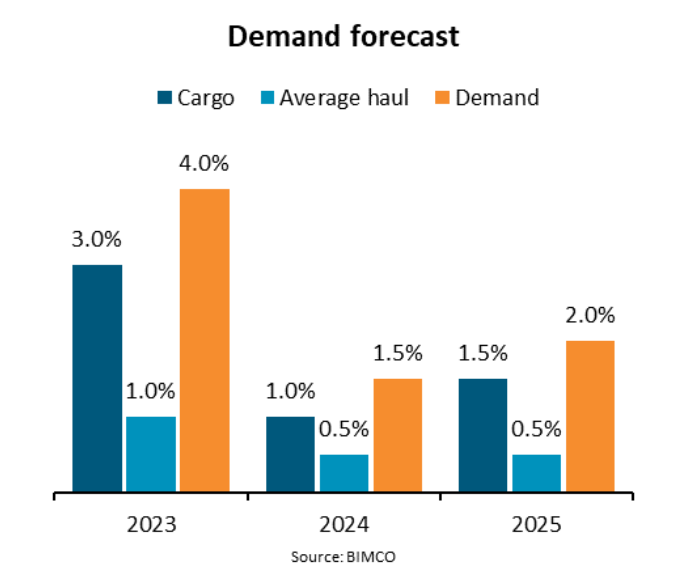

Trong kịch bản ở điều kiện bình thường của mình, Bimco dự kiến nhu cầu vận chuyển tăng 2,5-3,5% năm 2023; 0,5-1,5% năm 2024 và 1-2% năm 2025.

Biểu đồ dự báo nhu cầu vận chuyển Giai đoạn 2023-2025, gồm: dự báo về tăng trưởng Sản lượng hàng, quãng đường vận chuyển bình quân và nhu cầu vận chuyển

(Nguồn: Bimco)

Bình quân quãng đường vận chuyển năm 2023 tăng khoảng 0,5-1,5% và được dự báo chỉ tăng từ 0% đến 1% trong cả năm 2024 và 2025. Từ năm 2024, nhu cầu vận chuyển than được dự báo giảm dẫn đến lượng luân chuyển giảm dưới mức trung bình nhưng nhu cầu vận chuyển quặng sắt và hàng hạt từ Nam Mỹ và bauxite từ Guinea được dự báo tiếp tục tăng, giúp cho bình quân quãng đường vận chuyển tăng lên.

|

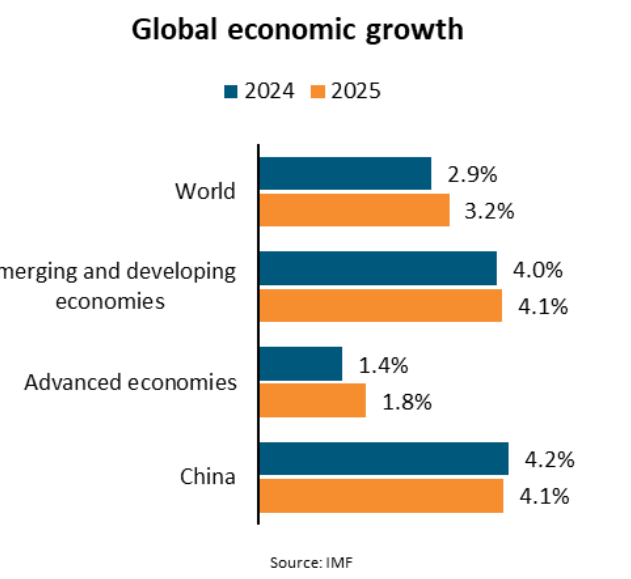

Biểu đồ dự báo tăng trưởng kinh tế năm 2024 và 2025 của: - Thế giới, - Các nên kinh tế mới nổi và đang phát triển, - Các nền kinh tế phát triển - Trung Quốc (Nguồn: IMF)

|

|

Tháng 10/2023, Quỹ Tiền tệ Quốc tế (IMF) dự báo tăng trưởng GDP toàn cầu có thể đạt 2,9% năm 2024 và 3,2% năm 2025, theo đó GDP 2024 được điều chỉnh giảm nhẹ 0,1% so với dự báo trước đây. Cuộc chiến chống lạm phát ở các nước phát triển tiếp tục ảnh hưởng đến tăng trưởng kinh tế toàn cầu năm 2024. Tuy nhiên, nguy cơ về việc GDP thế giới chỉ đạt tăng trưởng 2% được IMF cho là chỉ còn có 15% khả năng xảy ra, cải thiện hơn so với dự báo 25% khả năng xảy ra của họ trước đó. Những rủi ro đang dần giảm bớt và IMF đang dần chắc chắn hơn về một kịch bản mà tình trạng lạm phát được kiểm soát trong khi các hoạt động kinh tế trọng yếu không bị suy giảm.

Năm 2025, tình hình kinh tế được dự báo là có sự cải thiện do lãi suất tại các quốc gia phát triển được nới lỏng/điều chỉnh giảm. Tuy nhiên, tăng trưởng kinh tế toàn cầu được cho là vẫn dưới mức 3,7% - mức bình quân tăng trưởng trong giai đoạn 2010-2019.

Dự báo kinh tế Trung Quốc sẽ tăng trưởng lần lượt là 5,0%, 4,2% và 4,1% trong các năm 2023, 2024 và 2025. Chính phủ Trung Quốc vừa ban hành gói kích thích kinh tế trị giá một nghìn tỷ Nhân dân tệ, theo đó IMF cho rằng có thể giúp GDP nước này tăng trưởng 5,4% năm 2023 và 4,6% năm 2024. Tuy nhiên, dù có chương trình này, GDP của Trung Quốc được dự báo là sẽ giảm trong năm 2024 và 2025 do sự suy yếu của thị trường bất động sản, nhu cầu từ các thị trường nước ngoài yếu và sức tiêu dùng giảm.

IMF nhấn mạnh về sự cần thiết của việc chuyển đổi và những biện pháp hỗ trợ có hiệu quả để giải quyết khủng hoảng của lĩnh vực bất động sản và tình trạng sức tiêu dùng giảm ở Trung Quốc. Trong một kịch bản xấu hơn, IMF dự báo GDP của Trung Quốc sẽ chỉ tăng 2,5% năm 2025. Nếu điều này xảy ra, Bimco cho rằng nhu cầu vận chuyển hàng rời sẽ chỉ tăng 1% trong năm 2024 và 2025, thấp hơn so với kịch bản họ đưa ra ở trên.

Về nhu cầu vận chuyển hàng quặng sắt toàn cầu, Bimco cho rằng sẽ có sự tăng trưởng từ 3,5% đến 4,5% trong năm 2023 và 1% đến 2% trong năm 2024 và 2025 nhờ vào sự tăng trưởng của nhu cầu sắt thép. Theo Hiệp hội Thép Thế giới (WSA), năm 2024, dự kiến nhu cầu thép toàn cầu tăng 1,9%. Về tổng thể, nhu cầu tại các nước phát triển được dự báo sẽ hồi phục trong khi tăng trưởng nhu cầu từ Trung Quốc chậm lại.

Khủng hoảng trong lĩnh vực bất động sản tại Trung Quốc vẫn đang ảnh hưởng tiêu cực đến nhu cầu thép nội địa. Trong 3 quý đầu năm 2023, số liệu về nhà xây mới đã giảm 23,7% so với cùng kỳ năm ngoái và giảm tới 52,5% so với cùng kỳ 2021. Trong khi chính phủ Trung Quốc đã thực hiện một số giải pháp để hỗ trợ tăng cầu trên thị trường bất động sản, IMF cho rằng cần phải tiếp tục có những giải pháp để tái cấu trúc lại ngành bất động sản từ phía nguồn cung.

Nếu những giải pháp can thiệp của chính phủ Trung Quốc có hiệu quả, cũng phải đến năm 2025 mới có thể thấy được những tác động tích cực lên nhu cầu về sắt thép do các dự án xây dựng vẫn đang ở mức thấp và cần có thời gian để những giải pháp can thiệp phát huy tác dụng. Nếu những giải pháp can thiệp có hiệu quả vượt trội, nhu cầu vận chuyển quặng sắt có thể cao hơn mức mà Bimco dự báo. Năm 2024, những yếu tố quyết định sản lượng sắt thép sản xuất trong nội địa Trung Quốc là cơ sở hạ tầng, sản xuất của các nhà máy và xuất khẩu sang các nước Asian.

Nhu cầu vận chuyển than được dự báo tăng 4,5%-5,5% năm 2023 và lần lượt giảm 1%-2% năm 2024, 2%-3% năm 2025.

|

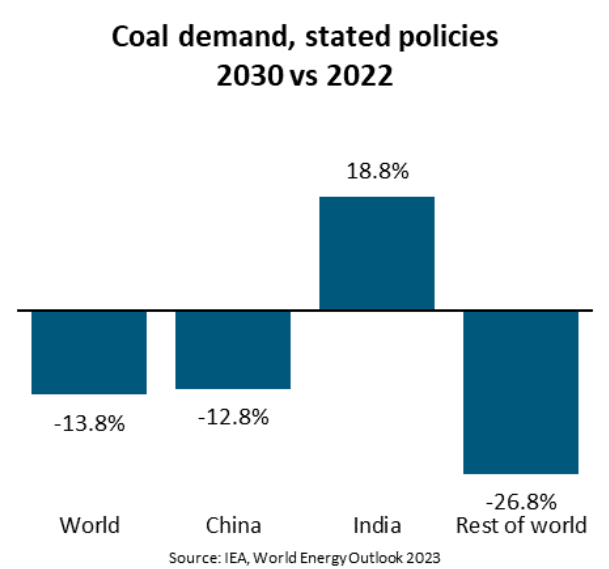

Biểu đồ dự báo nhu cầu than năm 2030 và 2022:

(Nguồn: IEA, World Energy Outlook2023) |

|

Theo Cơ quan Năng lượng Quốc tế (IEA), nhu cầu than toàn cầu sẽ đạt đỉnh vào giữa những năm 2020. Thời điểm cụ thể không được xác định và có thể đó là năm 2023. Đến năm 2030, trong một kịch bản đầy kỳ vọng hướng đến mục tiêu giảm biến đổi khí hậu, IEA đã dự báo nhu cầu than toàn cầu giảm 13,8% so với năm 2022, dựa trên dữ liệu về những chính sách được đưa ra của các chính phủ. Tại Trung Quốc, quốc gia tiêu thụ và nhập khẩu than nhiều nhất, sản lượng của các nhà máy nhiệt than có thể đạt đỉnh vào khoảng trước hoặc sau năm 2025. Bên cạnh đó, nhu cầu tiêu thụ than đang giảm ở rất nhiều nền kinh tế phát triển.

Hoạt động khai thác than nội địa tại Trung Quốc và Ấn Độ đang được tăng cường đáng kể, dẫn đến nguy cơ giảm sản lượng nhập khẩu của các nước này. Tại Trung Quốc, than nhập khẩu vẫn có lợi thế cạnh tranh so với than nội địa và quan ngại về vấn đề an toàn dẫn đến việc tăng trưởng sản lượng nội địa bị hạn chế. Than nhập khẩu được hưởng lợi do không phải đóng thuế nhập khẩu từ tháng 5/2022. Nếu chính sách này không được tiếp tục gia hạn sau tháng 12/2023, lợi thế cạnh tranh của than nhập khẩu sẽ bị sút giảm. Tại Ấn Độ, sản lượng khai thác tăng nhanh, nhưng nhu cầu cũng tăng cao nên nhu cầu nhập khẩu vẫn được giữ vững. Bimco dự báo sản lượng than nhập khẩu của Trung Quốc và Ấn Độ sẽ tiếp tục ổn định trong vài năm tới, thậm chí có thể tăng. Tuy nhiên, sự gia tăng nhu cầu của các nền kinh tế mới nổi ở khu vực Asian có thể không bù đắp được sự sụt giảm nhu cầu tại các quốc gia phát triển.

Bimco dự báo nhu cầu vận chuyển hàng hạt sẽ giảm 1-2% năm 2023 và tăng 2-3% trong cả năm 2024 và 2025. Năm 2024, cầu vận chuyển có thể được hỗ trợ bởi mặt hàng ngô và đậu nành xuất khẩu, với mức tăng lần lượt là 9,8% và 4,2%, trong khi xuất khẩu lúa mì có thể giảm 3,2%. Những vụ mùa lúa, ngô và đậu nành ở Argentina đang được kì vọng sẽ bội thu trở lại sau lần mất mùa do hạn hán từ năm ngoái. Trong khi đó, ảnh hưởng của cơn bão El Nino sẽ góp phần làm sản lượng lúa mì ở Úc giảm mạnh. Năm 2025, sự hồi phục của mặt hàng gạo, bột đậu nành và lúa mì có thể làm nhu cầu vận chuyển tăng lên.

Dù có những dự báo tích cực thì vẫn còn đó những nguy cơ. Khí hậu nóng và khô thất thường vào tháng 10 và 11 ở Brazil đang làm gia tăng những quan ngại về sản lượng vụ mùa đậu nành sắp tới. Một vụ mùa kỉ lục đã được trông đợi, nhưng những bất ổn có thể khiến cho giá bán tăng lên. Sản lượng ngô của Brazil cũng có thể bị ảnh hưởng bởi tình trạng khí hậu này do sẽ được gieo trồng một phần sau khi vụ mùa đậu nành kết thúc.

Những đơn hàng rời cỡ nhỏ được kì vọng sẽ tăng 2-3% trong cả năm 2023, 2024 và tăng 3-5% năm 2025. Năm 2024, Bimco kỳ vọng vào sự tiếp tục tăng trưởng của những hàng rời nhỏ, đặc biệt là quặng sắt. Sự chuyển đổi năng lượng đang được kì vọng sẽ là động lức thúc đẩy nhu cầu tiêu thụ nhôm, bô-xít, đồng và nickel. Năm 2025, tình hình kinh tế được hồi phục ở những quốc gia phát triển có thể sẽ giúp cho nhu cầu vận chuyển những lô hàng rời cỡ nhỏ tăng hơn nữa, đặc biệt là thép và các loại vật liệu xây dựng.

Cung tàu

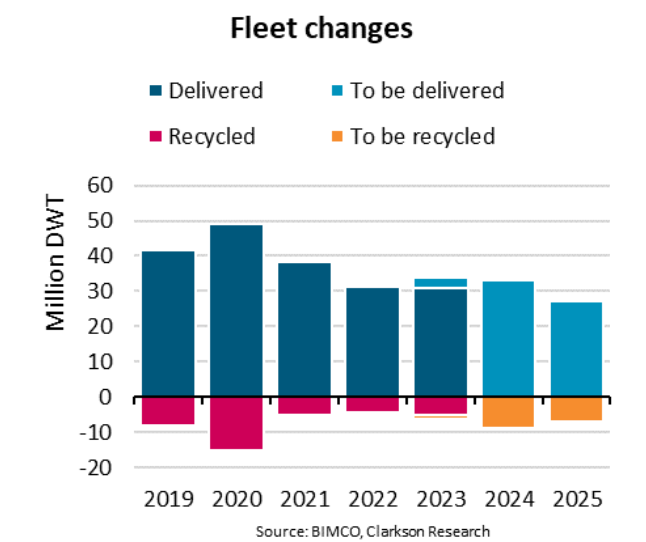

Dự báo đội tàu hàng rời sẽ tăng trưởng 2,9% năm 2023, 2,4% năm 2024 và 2,0% năm 2025. Năm 2023, cung tàu dự kiến tăng 2-3%, do tốc độ tàu giảm và tình trạng tắc nghẽn ở các cảng được cải thiện. Trong cả năm 2024 và 2025, việc tốc độ tàu chậm lại có thể khiến cho cung tàu chỉ tăng khoảng 1-2%.

Biểu đồ: Tăng trưởng độ tàu hàng rời hàng năm (Triệu DWT)

|

|

(Nguồn Bimco, Clarkson Research)

Lượng tàu đặt đóng mới hiện đang chiếm khoảng 8,1% đội tàu hàng rời và số tấn tàu được bàn giao dự kiến sẽ đạt 33,2 triệu DWT vào năm 2024 và 27,2 triệu DWT năm 2025. Phân khúc tàu supramax được dự báo là tăng trưởng mạnh nhất trong năm 2024 và 2025, dự kiến có lần lượt 13,4 triệu DWT và 10,0 triệu DWT tàu supramax được bàn giao trong 2 năm này. Ngược lại, tại phân khúc capesize, số tàu đặt đóng mới chỉ chiếm 5,1% đội tàu hiện có với số tấn tàu được bàn giao dự kiến là 7,2 triệu DWT trong cả 2 năm 2024 và 2025.

Biểu đồ về sự biến động của đội tàu hàng rời (Triệu DWT)

(Bao gồm: tàu đã bàn giao, tàu dự kiến được bàn giao, tàu đã phá dỡ và tàu dự kiến được phá dỡ)

(Nguồn: Bimco, Clarkson Research)

Bimco dự kiến lượng tàu phá dỡ đạt 8,7 triệu DWT năm 2024 và 6,8 triệu DWT năm 2025, tăng nhẹ so với con số rất thấp trong vòng 3 năm qua. Việc phá dỡ sẽ tiếp tục được thực hiện đối với những con tàu già không còn khả năng cạnh tranh trong bối cảnh phải thực thi các quy định về môi trường và giảm biến đổi khí hậu.

Tốc độ tàu có thể giảm từ 0,5% đến 1,5% năm 2024 và từ 0% đến 1% năm 2025. Các quy định về giảm biến đổi khí hậu khiến cho các tàu phải giảm tốc độ chạy. Năm 2024, bảng xếp hạng Chỉ thị cường độ carbon (CII) sẽ lần đầu tiên được đưa ra, và việc phát thải khí CO2 của ngành vận tải biển sẽ được đưa vào Chương trình Thương mại Khí thải của Liên minh Châu Âu (ETS) (thị trường mua bán phát thải quốc tế đầu tiên và lớn nhất được thiết kế để cắt giảm lượng khí nhà kính thải ra trong tất cả ngành công nghiệp), ảnh hưởng đến 12% số tàu hàng rời đang hoạt động. Tuy nhiên, vẫn chưa chắc chắn được về mức độ ảnh hưởng tới tốc độ tàu. Chẳng hạn, hiện tại cũng chưa biết được hệ quả của việc xếp loại CII thấp. Năm 2025, khả năng mức cước vận chuyển sẽ tăng, do đó giúp cho tốc độ tàu không bị giảm mạnh.

Cung/Cầu

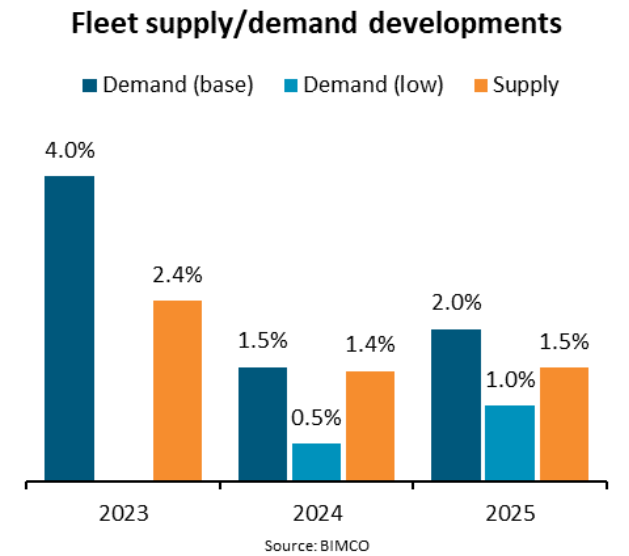

Về tổng thể, Bimco dự báo cân bằng cung/cầu vận chuyển ổn định trong năm 2023, tiếp tục ổn định năm 2024 và đến năm 2025 cầu vận chuyển tăng nhẹ. Cung tàu dự kiến tăng 2-3% năm 2023, 1-2% năm 2024 và 2025. Nhu cầu vận chuyển dự dự kiến sẽ tăng lần lượt là 3,5-4,5%, 1-2% và 1,5-2,5% trong các năm 2023, 2024 và 2025.

Biểu đồ dự báo cung tàu và nhu cầu vận chuyển năm 2023, 2024 và 2025

(gồm: dự báo tỷ lệ tăng của nhu cầu theo kịch bản bình thường, tỷ lệ tăng của nhu cầu nếu tình hình kinh tế xấu đi và tăng trưởng cung tàu)

(Nguồn: Bimco)

Bimco dự báo nếu các điều kiện kinh tế xấu hơn dẫn đến kịch bản nhu cầu vận chuyển giảm thấp, cung tàu sẽ vượt quá nhu cầu vận chuyển trong năm 2024 và 2025. Theo kịch bản đó, sẽ có thêm nhiều tàu được phá dỡ và tốc độ tàu sẽ được giảm thêm

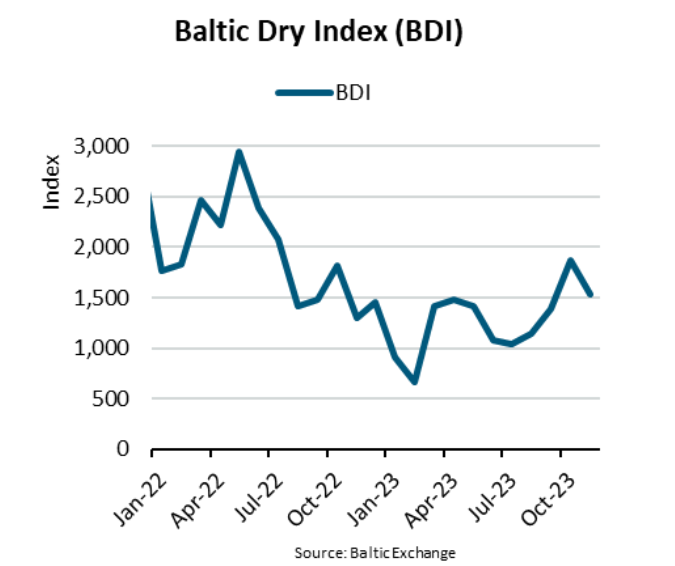

Biểu đồ chỉ số BDI

(Nguồn: Baltic Exchange)

Chỉ số BDI duy trì ở mức thấp trong hầu hết cả năm 2023, đặc biệt trong những tháng mùa hè. Tuy nhiên, chỉ số đã được cải thiện từ tháng 9, dẫn dắt bởi giá cước cao ở các hợp đồng thuê chuyến tàu cỡ capesize. Nhìn chung trong năm nay, phân khúc capesize tương đối tốt hơn so với các tàu cỡ nhỏ hơn, do được hưởng lợi từ nhu cầu mạnh mẽ về quặng sắt, than và bauxite.

Trong thời gian còn lại của năm 2023 và 2024, giá cước vận chuyển có thể ở mức tương đương như giai đoạn đã qua của 2023 hoặc tăng nhẹ. Mức cước ở các hợp đồng tương lai có sự cải thiện nhẹ đối với mọi phân khúc tàu trừ cỡ panamax. Năm 2025, giá cước có thể tốt hơn do nhu cầu vận chuyển tăng lên.

Dự báo về tổng thể thị trường cho phân khúc capesize khá tích cực. Mặc dù cầu vận chuyển chỉ tăng nhẹ nhưng số lượng tàu đóng mới rất thấp đã giúp hạn chế nguồn cung tàu.

Phân khúc tàu supamax và handysize dự báo có thể được hưởng lợi từ nhu cầu mạnh mẽ về hàng ngũ cốc và những lô hàng rời cỡ nhỏ. Tuy nhiên, lượng tàu đóng mới quá nhiều có thể khiến cho giá cước của cỡ tàu supramax không cải thiện nhiều, đặc biệt trong năm 2024.

Nhu cầu về tàu cỡ panamax được cho là yếu kém nhất. Hơn một nửa đội tàu thuộc phân khúc này chủ yếu vận chuyển than, mà những lô hàng than được cho là sẽ giảm từ 2024. Mức cước có thể không giảm quá sâu, nhưng cạnh tranh trên thị trường ở phân khúc tàu pamanax và supramax sẽ quyết liệt hơn.

Nguyễn Thị Mai Anh – P. Kế hoạch Tổng hợp

(Dịch từ Bản tin Thị trường tàu hàng rời quý 4 của BIMCO – Dry Bulk Market Overview and Outlook)